中国基金报记者 李树超

(资料图片仅供参考)

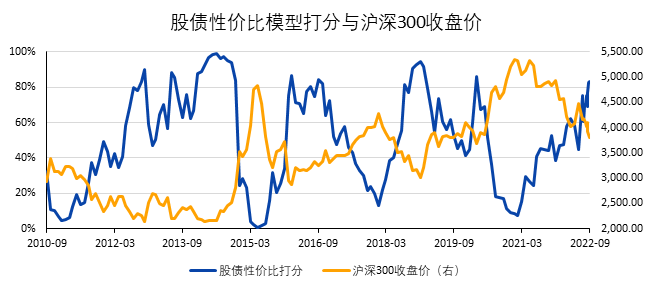

(资料图片仅供参考)

增强型ETF产品的申报节奏紧锣密鼓,继10月21日晚间接收材料后,最新显示已获受理。

10月24日,中国证监会官网显示,易方达、汇添富、博时、南方基金等13家基金管理人于10月21日晚间申报的13只增强型ETF产品,最新显示已获受理,受理决定日为10月24日。

多位业内人士对此表示,增强型ETF将管理人主动管理能力由场外引进场内,将进一步丰富股票ETF产品供给,满足投资者多样化投资需求,推动权益类基金创新发展,并将成为各家公募ETF差异化破局新方向。而参照市场需求、产品特性和海外发展情况,我国增强型ETF的发展前景非常广阔。

已获受理

增强型ETF申报又有新进展

创新产品的申报节奏紧锣密鼓。继10月21日晚间,易方达、汇添富、博时、南方基金等13家基金管理人上报13只增强型ETF产品后,10月24日,中国证监会官网显示,上述产品均显示已获受理。

从最新申报的产品看,继首批跟踪沪深300、中证500指数的增强型ETF后,增强策略ETF跟踪的指数标的更为丰富和多元,中证1000、创业板、科创50、双创50等指数都有了增强策略ETF。

汇添富基金对此表示,此次申报的13只指数增强ETF,既有跟踪沪深300、中证500指数的产品,还有跟踪中证1000指数、科创板50指数、科创创业50指数、创业板指数等指数的增强型ETF。预计相关产品获批以后,将能够形成覆盖大、中、小盘的多样化产品布局,为投资者配置指数增强型基金提供更加丰富的场内工具。

“这些不同类型的指数构成了一个更为全面的投资网络,能够为投资者提供更多元化、更分散化的投资组合,这对于资本市场而言,本身也是一种成熟发展的体现。”招商基金量化投资部基金经理蔡振表示。

嘉实基金也认为,投资者的需求是多样化的,首批产品主要是较为常见的宽基指数标的,而更多标的选择不仅仅使得产品多元化,让投资者有更多选择,还可以与其他产品搭配构建更有层次的产品策略和产品结构,无论对资产市场的宽度和深度都有积极的推动意义。更重要的是,更多不同类型的增强策略也会以产品为主体参与到市场交易中,提高市场活跃度,更好实现资本市场的投融资和价格发现作用。

广发基金相关人士也表示,在第一批的基础上,第二批申报的增强策略ETF进一步丰富了跟踪指数标的。对于目前ETF市场中规模较大、交易量较活跃的被动宽基产品,增强策略ETF基本实现了相应指数的覆盖。另一方面,对于市场而言,此类产品的布局,投资者通过中长期持有增强策略ETF,有望实现超额收益的日积月累,有助于促进ETF投资者逐步形成中长期投资的理念,有利于引导科学投资、价值投资的理念形成。

“基金公司在传统ETF布局已基本成熟的基础上,进一步申报增强策略ETF产品,有利于完善公司产品线和赛道布局,满足投资者多样化投资需求。”广发基金上述人士称。

国泰基金也表示,对于投资者而言,增强型ETF产品兼具被动投资和主动投资的优势,在指数增强产品投资中加入交易的乐趣,强强联合,为投资者提供又一大高效便捷的多样化投资工具,与投资者共享国家经济转型的红利。

而对于资本市场而言,国泰基金认为,增强型ETF产品的布局进一步拓宽了A股市场的ETF产品谱系,为市场提供又一高效的投资工具,满足投资者中小盘细分领域的投资需求,让更多的中长期活水进入资本市场,不断提高市场的活跃度,充分发挥金融支持实体经济创新发展功能。

谈及各家公募巨头争相布局增强策略ETF的现象,多家公募机构表示,布局该类产品,有利于满足投资者需求,提升投资体验,也是各家公募在ETF市场差异化破局的一大方向。

国泰基金对此表示,基金公司积极布局这一赛道,主要和投资者日益增长的需求有关。近年来,ETF的资产配置价值得到越来越多投资者的认同,国内ETF市场迎来爆发式增长。但相比超额收益明显的指数增强产品,传统的被动型ETF仅仅能获取跟踪指数的收益,使得市场对增强型ETF产品的需求呼声渐起,指数增强型ETF应运而生。

嘉实基金也认为,对于这一类创新型的产品,公募基金公司密集上报,有利于完善产品布局,更好地服务投资者,有效地拓宽市场参与者的投资渠道;与此同时,增强策略ETF也可以与多种产品构建复合投资组合,更能满足多样化的投资需求。

南方基金也分析,增强策略ETF同时兼顾了ETF产品结构与主动管理投资方式的优势,在产品结构方面既拥有了ETF产品特有的交易灵活性,又有基金管理人的管理能力作为收益支撑,能够更针对性地满足客户的配置需求。

“指数增强ETF将管理人主动管理能力由场外引进场内,将进一步丰富股票ETF产品供给,满足投资者多样化投资需求,推动权益类基金创新发展,并为资本市场带来增量资金。”汇添富基金也表示,“在传统ETF市场激烈竞争的格局下,基金管理人尝试提供具有主动管理服务的便捷式投资工具的方式,或将成为ETF市场的差异化破局方向。”

首批产品呈现收益增强效果

增强策略ETF长期发展前景广阔

2021年11月,就有首批5只增强策略ETF获批,如今首批产品上市满8个月,在成立以来股市的剧烈震荡中,获取了超基准年化正收益,呈现一定的收益增强效果。

各家公募基金也告诉记者,基金公司主要通过优选投资标的、主动量化策略等多种方式,提升投资业绩和产品的超额收益。

在嘉实基金看来,当前市场积极投资可以创造更多的相对基准的超额收益,特别是优质上市公司在中长期可以显著战胜指数基准,因此通过对上市公司质地的分析,选择优质标的,剔除成分股中相对偏差的股票,从而获得超额回报。

广发基金相关人士也称,广发基金指数增强产品,主要是通过构建量化模型,运用经测试验证中长期有效的数据,对股票进行多方面、多角度的分析和判断,综合选出一批各方面都较为优质,同时定价存在低估的上市公司。“从历史表现来看,这些上市公司中长期往往能够跑赢同行和市场,从而使得策略能够实现超额回报。”

另外,广发基金上述人士还称,在策略构建中,公司重视对各项风险指标的控制和管理,追求在有效跟踪基准指数的基础上,获取持续稳健的超额收益的投资目标。

国泰基金也表示,公司的主动量化投研体系覆盖多因子、事件驱动等多种主动量化策略,可以目标指数的成份股及配置比例为基础,利用量化模型对个股进行超配或低配选择,在控制组合跟踪误差的基础上,追求超越标的指数表现的业绩水平。

由于增强型ETF相对标准指数会产生增厚收益,也对各家基金管理人的ETF管理能力和主动管理能力提出了较高要求。各家公募也建议投资者关注在上述方面管理经验丰富的基金管理人。

国泰基金对此表示,在投资策略上,指数增强型ETF仍然采取指数增强策略,将充分发挥基金管理人的主动投研能力,因此,实际的增强效果非常考验基金管理人的量化投资能力。建议投资者重点关注基金管理人的ETF管理经验与增强型指数产品的管理经验和历史业绩,综合考量之后再作选择。

广发基金上述人士则表示,由于增强策略ETF与普通被动指数ETF不同,为获取超额收益,其组合与指数基准有一定的跟踪误差,因此普通投资者应根据其投资期限选择相适应的产品。另外,如果其他条件相差不大,投资者可以选择同类中规模及成交额较大的产品,以满足场内流动性的要求。

此外,各家基金公司还分析,参照国内市场的需求和该类产品特性,国内增强型ETF的发展空间非常广阔。

嘉实基金认为,目前股票型 ETF 基金在数量、规模上优势明显,但增强型ETF尚处于起步阶段。随着国内投资者投资理念更加成熟,机构投资者占比不断提高,养老金等长线资金持续流入,风险收益处于主动与被动投资产品之间的增强策略ETF会匹配更多投资者的投资需求,发展空间广阔。

国泰基金也表示,国内指数化投资已迎来发展良机,指数增强型ETF在国内的前景值得看好。一方面,整体而言,目前国内指数增强策略效果存在较高的胜率,随着上市公司越来越多,个股的选择越来越难,指数增强产品可以帮助投资者降低选股难度;另一方面,ETF的运作机制成熟透明,即可以在二级市场直接交易,工具性更强、交易更便捷,且费率更低、持仓更透明,指数增强型ETF产品是符合投资者需求的产品。

“借鉴海外市场的发展经验,同时随着国内市场投资者的不断成熟,市场对于增强策略ETF预计将保持较高的需求,未来增强策略ETF占ETF整体的比例也将会有明显的提升。”广发基金上述人士也称。