投资者青睐化石燃料资产和相关企业股份。

今年以来,新能源和ESG类基金颇受追捧,但大涨的是油气煤炭类基金。截至第三季度,在大宗商品价格持续上涨的态势下,化石主题基金带动国内基金收益排行榜重新排序。在国际市场,大型私募股权投资公司仍未放弃投资化石燃料,此类产品及其相关领域仍然稳居私募投资组合榜首位置。

多家市场分析机构认为,从当前油气价格涨势能明显感受到,利益相关者对化石燃料投资的态度转变不会很快到来。随着俄乌冲突引发能源危机和高通胀,美欧国家已经将保证能源安全稳定供应视为首要任务,这直接促使私募股权、机构投资者继续增持化石燃料资产和相关企业股份。

(资料图片)

(资料图片)

油气煤类基金表现强劲

国内公开数据显示,截至今年第三季度,煤炭、油气类基金表现强劲,煤炭类引领股票型基金和指数型基金强势上扬,油气类则成为QDII基金整体飘红的推手。作为可投资海外资产、可全球配置的交易基金,QDII基金一直广受关注。10月初,其中的诺安基金全球油气能源的回报率达到了46.31%。

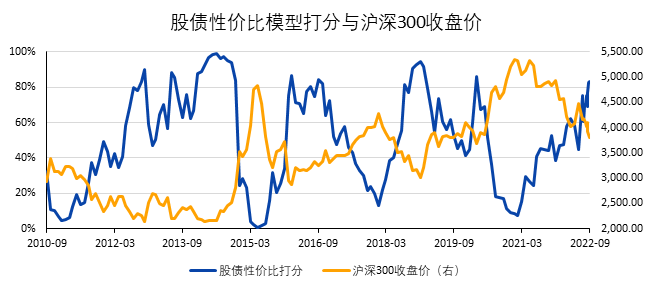

伴随油气、煤炭价格走高,化石主题基金持续霸榜。一些分析机构认为,进入第四季度,油气煤炭供需两端均将出现“虚弱”的状态,在新冠疫情反复、能源危机加剧、地缘冲突不断升级的背景下,大宗商品价格仍有望继续攀升,从而继续带动相关股票、基金的投资热情。

据了解,在上半年业绩较好的基金中,有相当比例都配置了油气、煤炭等板块,这也意味着,传统化石能源的估值仍有提升空间。在东方马拉松投资管理有限公司相关人士看来,传统化石能源未来走势取决于供需情况,目前来看是因为俄乌冲突导致的供需失衡。

有专家指出,新老能源之间应该是互补关系,而不应该是完全取代,尤其是在新能源尚未成熟的低碳转型过渡期间,油气煤炭等化石燃料仍然是能源安全的重要保障。

全球大型私募公司加大投资

油气煤等大宗商品价格走高,重新点燃了私募股权领域对化石能源的投资热情。虽然大部分私募股权公司已经被要求停止投资化石燃料,并加大对清洁能源的投资,但实际上他们仍然看好化石燃料,坚信可以在市场上升周期时投资可以获得丰厚回报。

事实上,俄乌冲突引发的能源危机,让资本市场意识到暂时无法完全抛弃化石燃料。9月下旬,摩根大通首席执行官Jamie Dimon公开表示,美国需要投资化石燃料行业,以保护经济增长。“任何拒绝为未来的化石燃料能源项目提供融资的行为,都将带领美国走上地狱之路。”

《金融时报》指出,私募股权正在向石油和天然气领域投入更多资金,在私慕股权巨头看来,全球正在经历能源危机,这足以证明油气安全稳定供应的重要性。

据悉,全球大型私募股权公司如KKR、凯雷、黑石等都在持续增加石油、天然气、煤炭行业的投资。这些巨头一直对股东和投资者表示,化石燃料仍然是最有利可图的行业,在向清洁能源结构转型的过程中,化石燃料在保证能源安全方面仍将发挥重要作用。

KKR在继续收购和管理油气资产,黑石、阿波罗全球管理公司等虽然作出了停止投资油气勘探和生产领域的决定,但仍未放弃投资油气中游资产以及基础设施,这意味着距离资本领域全面撤离油气行业仍有一段距离。

化石燃料融资活动放缓

《华尔街日报》汇编数据显示,美国私募股权公司今年上半年通过7只油气基金筹集了约29.8亿美元。每年仍有数千亿美元继续流向化石燃料,这种趋势短期内没有改变的迹象。许多投资者表示,因为石油、天然气和煤炭仍然约占世界能源的80%,完全放弃化石燃料投资是不可能的。

与此同时,绿色领域的融资脚步明显慢于预期。根据全球金融数据提供商迪罗基(Dealogic)统计,去年绿色能源融资和油气公司通过债券和贷款筹集的资金几乎相同,约为5700亿美元。今年以来,化石燃料融资活动有所放缓。

凯雷全球影响力主管Megan Starr表示:“答案不是非此即彼,而是两者皆有。”花旗集团首席执行官Jane Fraser也表示:“花旗将继续投资并支持化石燃料行业的客户,并帮助他们向清洁能源过渡。”美国银行也表达了类似观点,认为向石油和天然气公司提供贷款,是为了更好地监督推进低碳转型战略。

从长期来看,碳中和目标与低碳转型战略是配置主线,但就近年来高通胀和能源危机仍然是全球经济最重要的主题,因此化石板块估值出现大幅提升。

原标题:传统化石能源基金引关注

文 | 本报记者 王林

出品 | 中国能源报(ID:cnenergy)

见习编辑 | 李泽民