2月28日,澎湃新闻(www.thepaper.cn)获悉,金科地产发行的“19金科03”拟进行四次展期,计划整体兑付展期三年。

按照金科地产方面的想法,本期债券的本金兑付期限调整为自2023年1月31日起36个月,兑付日调整期间本期债券原有票面利率维持不变(按照6%计息),自2024年10月起,本期债券的本金兑付金额开始分期兑付。

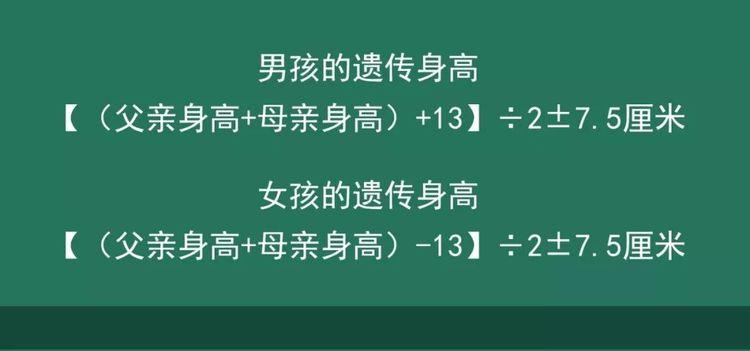

具体兑付情况如下:

【资料图】

【资料图】

利息兑付调整和支持安排方面,截至2023年1月31日(基准日)的应计未付利息:截至基准日(不含)每张债券全部应计未付利息与截至基准日每张债券的面值之和为每张债券的兑付基数。基准日后新增利息:兑付日调整期间本期债券原有票面利率维持不变,且新增利息将以本金兑付金额为基数计息。

该笔债券自2023年1月31日至2024年1月31日产生的利息,发行人金科地产将分别在2024年7月31日及2025年1月31日以现金兑付该部分利息的50%。自2024年1月31日至2025年1月31日的利息,将在2025年1月31日以现金支付。自2025年1月31日至2026年1月31日产生的利息,将在2026年1月31日以现金支付。

增信保障措施方面,金科地产同意以其或其指定主体直接或间接持有的以下资产为如下所列增信公司债券“19金科03”和“H0金科03”提供偿付保障措施:“天津博崔湾项目”所属项目公司穿透后100%的股权收益权提供质押担保。

该笔债券“19金科03”(债券代码:112924.SZ),发行总额15.8亿元,债券余额6.26535亿元,债券期限为2+1年,发行时的担保方式是发行人将南宁金泓耀房地产开发有限公司持有的贵港市碧享房地产开发有限公司39%股权用于“19金科03”的质押增信。

金科股份(000656.SZ)此前披露的2022年度业绩预告显示,2022年归属于上市公司股东的净利润亏损约95亿-190亿元,2021年同期盈利约36亿元;扣除非经常性损益后的净利润亏损约92亿元-187亿元,2021年同期盈利28.69亿元。基本每股收益亏损1.85元/股-3.65元/股。

对于归属于上市公司股东的净利润亏损的主要原因,金科股份称,报告期内,受多地新冠疫情频发、行业政策持续调控及现金流安排等多重因素影响,公司房产项目交付量和交付项目的毛利率均大幅下降,导致报告期整体结转收入规模和毛利润同比出现大幅下降;报告期内,为应对市场需求下滑,公司积极采取降价促销及专项去库存等措施促进销售回款,虽近期行业利好政策频出,但行业形势未见扭转;同时,行业信用风险事件频发,公司融资受阻,流动性承压明显;公司管理层根据当前情况,基于谨慎性原则对存在减值迹象的资产计提减值准备。

金科股份表示,报告期内,公司主动顺应变化,坚持“一稳二降三提升”经营发展策略,以推动公司生产经营良性循环为主线,统筹生产经营与风险防控,努力推进“保交楼、保生产、保稳定、促转型升级”工作,稳定公司经营大盘,全力推进公司经营逐步实现良性循环。

截至2月28日收盘,金科股份报1.9元/股,涨幅1.06%。