最近几天市场又有点回调了,昨晚有朋友实在绷不住了,来留言区问我,又准备跌回3000点以下了,现在市场估值这么低,究竟谁TM还在卖啊?我们都是接受过素质教育的,一般不说脏话,除非TM忍不住

参与A股市场主要有四大群体:

(相关资料图)

(相关资料图)

1、公募基金

公募基金会有一些调仓的动作,但大幅度的减仓是没有的。因为大部分的公募基金有仓位的限制,除了灵活型配置基金之外,仓位从95%下降到60%就不能再减少了。

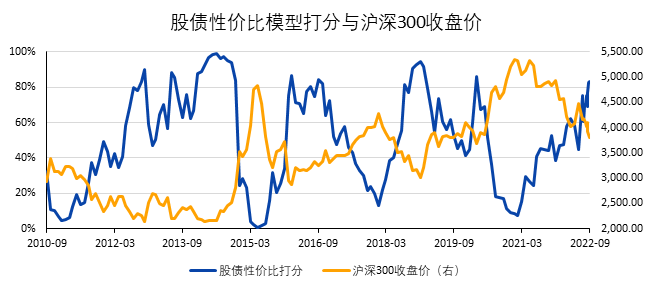

一直有机构跟踪公募基金的持股仓位,如图,其实仓位变化不会很大,最近甚至有加仓

2、私募基金

因为私募基金会有清盘线的,当基金净值跌到清盘线以下,基金持仓就要全部卖出。而且就算没触及清盘,当基金净值接近清盘线,为了保住基金不被清盘,也会把仓位大幅度减少,所以私募基金的卖出动作不一定是主动的,也可能是被市场跌爆的。

一直有机构跟踪私募基金的持股仓位,如图,最低的时候接近50%,前段时间行情略有反弹以及部分基金加仓,私募基金整体股票仓位回到60%左右,最近估计在55%附近。这个仓位水平已经接近2015年熊市底部和2018年熊市底部,再往前翻就只有2008年熊市底部了。

数据来源:华润信托证券服务

3、场内融资盘

使用融资盘的资金属性比较复杂,有散户的,有游资的,也有部分机构的。但他们都有一个共同特性,就是借钱上杠杆,盈利和亏损都会放大。由于是敢上杠杆的资金,他们的投资风格也会比较激进。别人小赚,它大赚。别人回调,它大亏。别人大亏,它爆仓

融资盘跟私募基金一样也是有清盘线的,融资的意思是我有100元股票,质押给券商可以拿到40元融资资金,用这40元再买入这个股票,就相当于上了杠杆,140%的仓位。

这140元的股票如果跌50%,不是亏损70元这么简单。这40元是券商借给我们的,必须本金+利息偿还。70元的亏损是直接在100元的本金里面划扣,表面看是亏50%,实际已经亏了70%+,早已经触碰到警戒线。这个时候券商就会要求我们追加现金,如果没有现金补充,那就会被券商强制卖出仓位。

一个账户被强制卖出影响不大,但如果一堆账户都被强制卖出,那就会形成爆仓浪潮。在过往几轮熊市的底部,最后一个坑往往都是融资盘砸出来的。

熊市最后一波杀跌之所以是不讲行业逻辑,不看财报数据,不看盈利预期的,只看资金流向,说白了就是有些资金被迫卖出。参照2018年大熊市的最后一跌,也是融资盘爆仓浪潮杀下去的。

Wind数据软件可以查询融资余额的情况,大家每天在新闻媒体上也会看到融资余额的增加情况。如图,最近融资盘没有什么大动静,表现非常平稳,一点都不像以前的渣男风格。

数据来源:Wind

4、外资

最近主要就是外资在不断卖出,本月以来外资已经净卖出了204亿元。其中贵州茅台被外资卖得最多,经常都出现在北向资金净卖出的榜单首位。

国庆节后回来,贵州茅台仿佛就成了北向外资的提款机,几乎一路减仓

数据来源:Wind

除了国庆节期间全国各地出现YQ,导致假期消费情况不如市场预期之外,节后回来人民币重新进入贬值通道,兑美元接近7.3创阶段性新低也是一个关键因素。

白酒的消费状况是基本面,人民币兑美元的汇率变化是流动性。股价=盈利×估值=基本面×流动性,白酒消费低于预期+人民币持续贬值,这就会导致白酒行业出现盈利和估值双杀的情况。

数据来源:Wind

当然,白酒只是其中一个例子,对于其他基本面恶化且是外资重仓的行业也是这个道理,也会出现盈利和估值双杀的情况。

我在7月17日的晚报里曾经给大家提示过这个风险

长期来看,外资流入流出不影响我们投资逻辑,只要利润是增长的,业绩是符合预期甚至超预期的,最终一定能带给我们丰厚的投资回报,所以有一些朋友从来不怎么在乎外资流入还是流出。

但短期来看,外资流出相当于减仓,肯定对外资原本加仓比较多的行业形成抛压。如果不幸遇到二季度业绩不及预期的利空(PS:现在是三季度业绩不及预期的利空),股价可能就跌得更惨了,所以大消费行业、医药行业、汽车行业、金融地产和新能源都是我当时重点提醒要注意风险的。

由于国庆假期期间的消费低于市场预期,如今消费、汽车都被外资减仓了,其中贵州茅台和比亚迪算是经典代表了。医药之前就已经跌跌不休了,而金融地产和新能源最近都开始走弱。

比如像新能源光伏龙头隆基,其实外资买得也挺多的。大家看图,是北向外资持有隆基的数据图,可以看我红框框住的部分,隆基最近也是外资的提款机,被一路减仓跌下来。

数据来源:Wind

外资什么时候可能停止流出呢?

我个人觉得还是跟那两个事件有关。

1、那啥变化

其实不止我们国内,海外投资者也很关心我们什么时候有变化。今天下午A50突然拉涨2%,就是外面传我们那啥的政策又放松了。对此我已经见惯不怪了,类似的传闻过几天就传一遍,过几天又传一遍,但一直都没有实锤。

2、美联储停止加息

美联储加息导致中国和美国之间的利率差不断扩大,资金会向利率高的方向流动,这是人民币贬值最简单的道理。央行肯定会出手干预人民币贬值,比如提高外汇准备金率,在离岸市场抛售一些美元。但从历史上的数据来看,没有改变本质问题就很难改变趋势,只能减缓趋势的速度

......